- 24小时未平仓合约$127,586,172,279.232.59%

- 24小时清算$206,190,175.530%

- 24小时多空比率49.59%/50.41%

- 恐惧与贪婪指数30

- 比特币价格$88,0310.3%

- 以太坊价格$2,914.960.58%

- 索拉纳价格$123.711.33%

- XRP价格$1.890.23%

- 24小时未平仓合约$127,586,172,279.232.59%

- 24小时清算$206,190,175.530%

- 24小时多空比率49.59%/50.41%

- 恐惧与贪婪指数30

- 比特币价格$88,0310.3%

- 以太坊价格$2,914.960.58%

- 索拉纳价格$123.711.33%

- XRP价格$1.890.23%

加密货币中制造者与接受者费用的解析

了解加密货币交易所中做市商手续费与交易手续费的区别,掌握其运作原理,并学习如何策略性地运用这两种费用机制来降低交易成本。

关键要点:

- 做市商-交易商费率是适用于限价单和市价单的定价机制,用于区分交易者是提供流动性还是立即按市价成交。

- 加密货币交易所采用多样化的运营模式,包括MEXC和KCEX这类低成本平台,以及币安、HTX和Bybit提供的代币奖励和VIP分级激励机制。

- 交易者应时刻警惕潜在风险,例如流动性碎片化、返佣驱动型交易以及激励机制失衡等问题,这些因素可能扭曲价格发现机制或影响交易执行的公平性。

加密货币交易者常疑惑:为何同一笔交易因下单方式不同而产生略有差异的成本?当你在不同交易所间比较时,看到"挂单费"和"吃单费"等术语,难免会质疑究竟哪种方式更能节省资金。

理解这些费用不仅在于知晓其含义,更在于洞悉它们如何直接影响您的盈利能力和交易风格。无论您从事日内交易、剥头皮交易还是波段交易,掌握做市商-交易商定价模式都能助您更明智地交易,并保留更多收益。

继续阅读,了解加密货币中做市商与交易商费用的完整解析。⬇️

加密货币中制造者与接受者费用的概述

在加密货币交易中,每笔交易根据订单与市场的交互方式分为两类:挂单者或吃单者。这些术语描述了交易者是为交易所的订单簿增加流动性,还是通过即时交易消耗流动性。

挂单者通过设置限价单提供流动性,等待其他交易者成交;而吃单者则以当前市价即时成交,从而消耗流动性。挂单者手续费通常较低,因为他们帮助交易所维持流动性;而吃单者手续费较高,因为他们直接消耗了流动性。

您可以在下表中找到做市商与接单商手续费的主要区别:

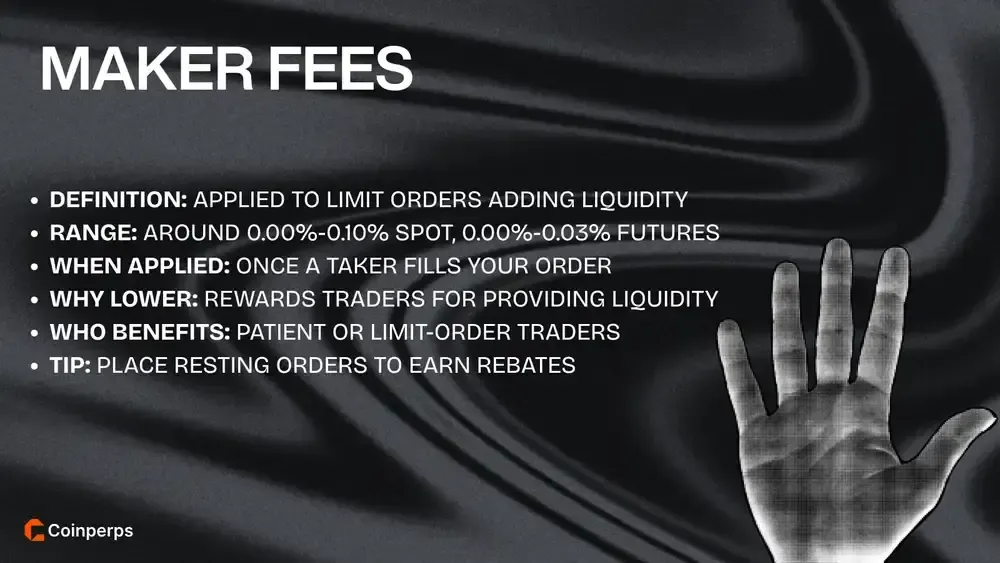

什么是制造商费用?

加密货币中的做市商费用(或称市场做市商费用)指交易者向市场提供流动性而非抽离流动性时所产生的交易成本。这些费用旨在奖励那些通过下单增加现有订单簿流动性的交易者,从而帮助维持顺畅的价格发现机制和市场深度。

加密货币交易中制造商费用的关键方面:

- 所需订单类型:当提交限价订单时,若订单未能即时成交但仍显示在交易所订单簿中,则需支付挂单手续费。

- 流动性贡献:这些订单通过提供固定价格来创造流动性,其他交易者可随后与之匹配或进行交易。

- 典型费用范围:现货交易所的挂单手续费通常在0.02%至0.10%之间,而期货市场的平均费用约为0.01%至0.03%。

- 激励机制:交易所提供较低的挂单手续费以鼓励流动性提供,这有助于改善价格发现机制并降低市场波动性。

- 执行时机:该费用仅在其他交易者的市价单以您设定的价格成交您的挂单时产生。

- VIP或批量折扣:活跃交易者或机构交易者通常享受较低的挂单手续费,因为他们有助于维持更深、更具流动性的订单簿。

- 对策略的影响:造市者费用奖励那些耐心、价格敏感的交易者,他们更倾向于设定可控的进场和离场点位,而非立即执行交易。

示例:若比特币交易价格在102,000美元至120,000美元区间波动,您在Gate平台挂出120,800美元的限价卖单并成功成交,交易所可能收取0.02%的挂单费。以0.5 BTC的交易量计算,为市场提供流动性需支付约12.08美元的挂单费用。

什么是交易者费用?

加密货币中的接单方手续费,指交易者通过立即执行订单从市场中抽走流动性时产生的交易成本。当交易者接受订单簿中的现有价格(通常通过市价单或即时匹配的限价单)时,就会产生这类费用。

加密货币交易中接单方费用的关键方面:

- 所需订单类型:当提交市价单或限价单时,若立即与挂单成交,则需支付接单方手续费。

- 流动性抽离:此类交易通过消耗其他交易者挂出的可用卖单或买单,从而从订单簿中"抽取"流动性。

- 典型费用范围:在多数交易所(如Kraken)中,吃单手续费通常在0.05%至0.20%之间浮动,具体取决于平台、交易对及用户等级。

- 激励机制:交易所将吃单费设定得高于挂单费,以抑制过度市场冲击并奖励流动性提供者。

- 执行时机:当您的订单即时成交时,费用即刻收取,因为这会消耗流动性而非增加流动性。

- VIP或大额交易折扣:大额交易者或机构通常可享受阶梯式折扣,但吃单手续费几乎总是高于挂单手续费。

- 对策略的影响:吃单费适用于优先考虑执行速度的交易者,他们能快速响应价格波动,而非等待更优的成交条件。

示例:若比特币交易价格约为118,000美元,您下达0.5 BTC的市价买单并立即成交,交易所可能收取0.10%的吃单手续费。这意味着以当前市价立即执行交易(而非挂出限价单)将产生59美元的吃单手续费。

加密货币交易所的做市商与交易商手续费对比

加密货币平台的做市商与交易商费用结构各不相同,了解各类交易所的收费模式有助于交易者降低成本并优化交易执行。以下概述了主要交易所针对不同市场类型设置的费用结构、折扣机制及会员激励方案。

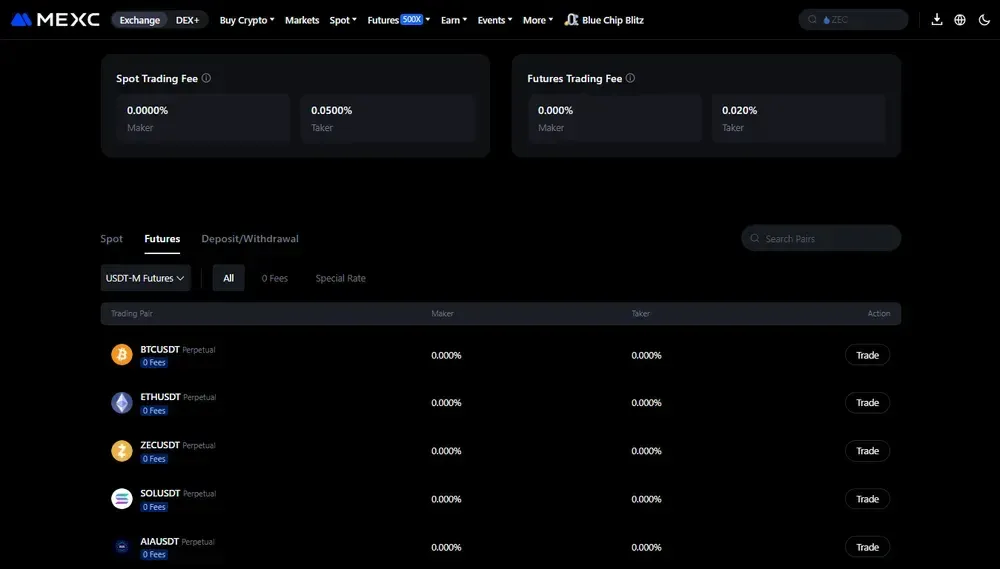

1. 低手续费交易所

MEXC 与KCEX凭借业内最低的挂单费和吃单费脱颖而出。MEXC现货市场收取0.000%挂单费与0.050%吃单费,永续合约如BTCUSDT和ETHUSDT交易费率为0.010%与0.040%,而SOLUSDT和ZECUSDT等交易对则实现双向0%手续费。

KCEX通过真正的现货交易零手续费模式和期货仅0.01%的吃单手续费,将成本效益提升至全新高度。该交易所还提供零提现手续费,对于频繁在平台内外调动资金的活跃交易者而言极具吸引力。

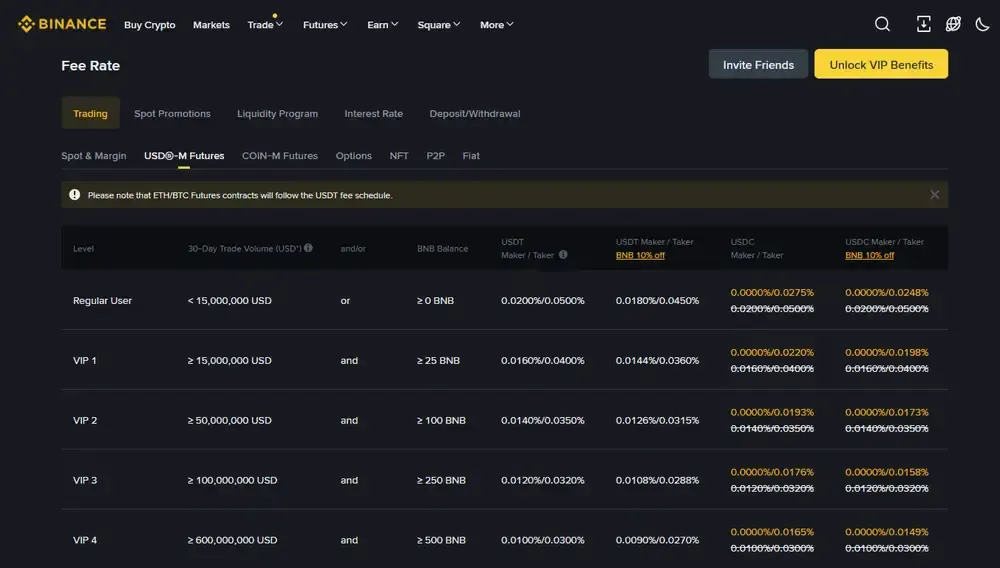

2. 最佳代币折扣交易所

币安和 HTX均提供强大的代币激励机制,持有其原生代币的用户可享受更低的交易成本。当使用BNB支付时,币安将基础0.10%的挂单和吃单手续费降至0.075%,使交易者每笔交易都能获得25%的固定节省。

HTX通过其Prime系统采用类似机制,结合分级交易量与代币抵扣机制。当使用HTX或TRX支付时,现货交易手续费可从0.20%降至0.075%,期货做市商手续费降至0.0108%,吃单者手续费降至0.0360%。

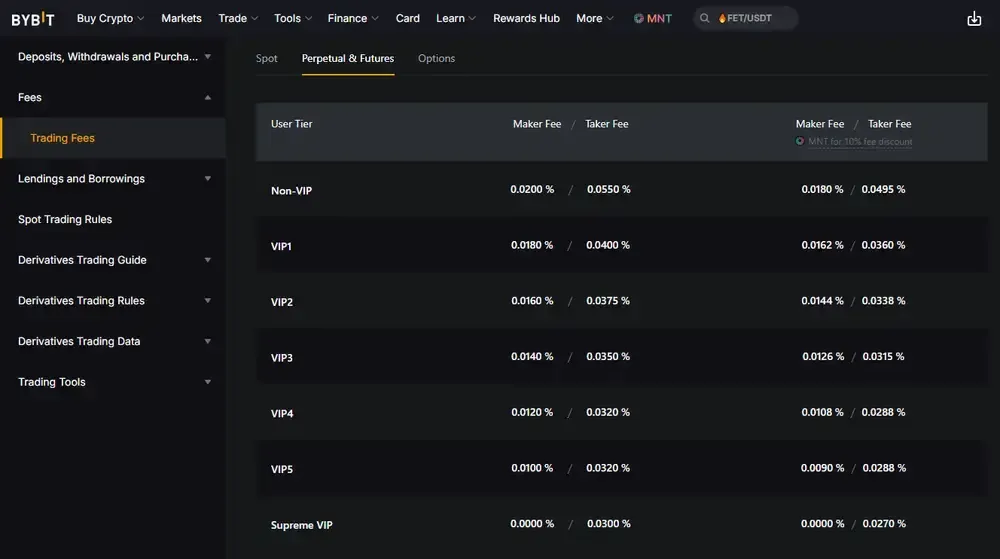

3. 顶级VIP分级交易所

Bybit拥有业内最具竞争力的VIP体系,为专业及机构交易者提供显著降低的手续费。随着用户在VIP等级中晋升,其现货交易结构将逐步降低:吃单方手续费从0.10%降至0.045%,挂单方手续费从0.10%降至0.030%。

在衍生品交易中,Bybit的顶级"至尊VIP"等级提供0.00%挂单费率和0.030%吃单费率,为高频交易者带来卓越的成本效益。这使得Bybit成为活跃交易者首选平台,助力其交易量攀升至数百万美元级别。

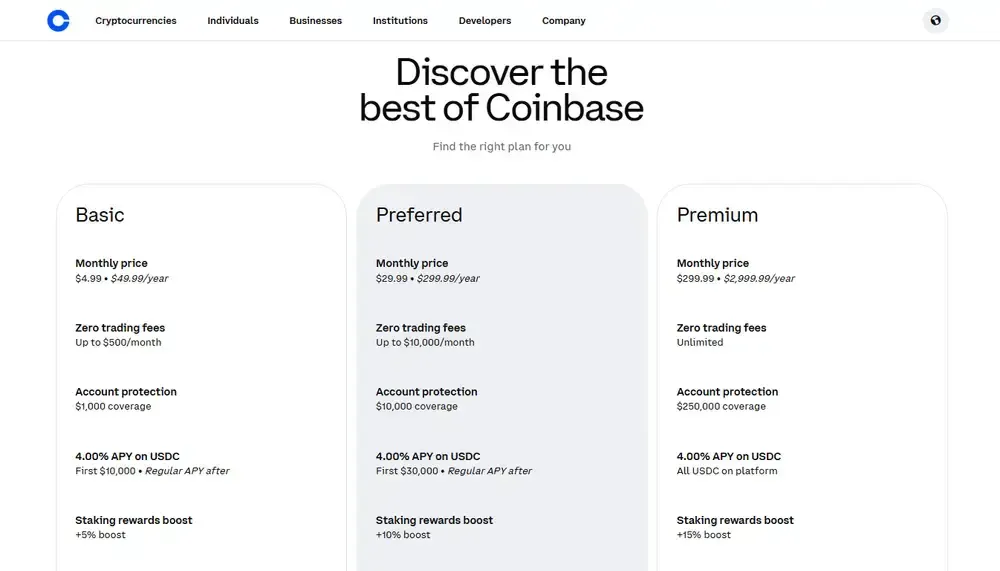

4. 会员制交易所

Coinbase的One会员服务以固定订阅模式取代按笔交易佣金,专为高频交易者设计。基础套餐月费4.99美元起,提供最高10,000美元的零手续费交易额度;更高阶套餐则可享受无限交易额度及额外奖励。

高级会员可享受多项专属权益:USDC年化收益率达4%,质押奖励最高提升15%,账户保障额度高达25万美元。对于追求操作简便与成本可控的交易者,Coinbase One采用全包式定价结构,在传统做市商-交易商系统中实属罕见。

5. 去中心化交易所(DEX)

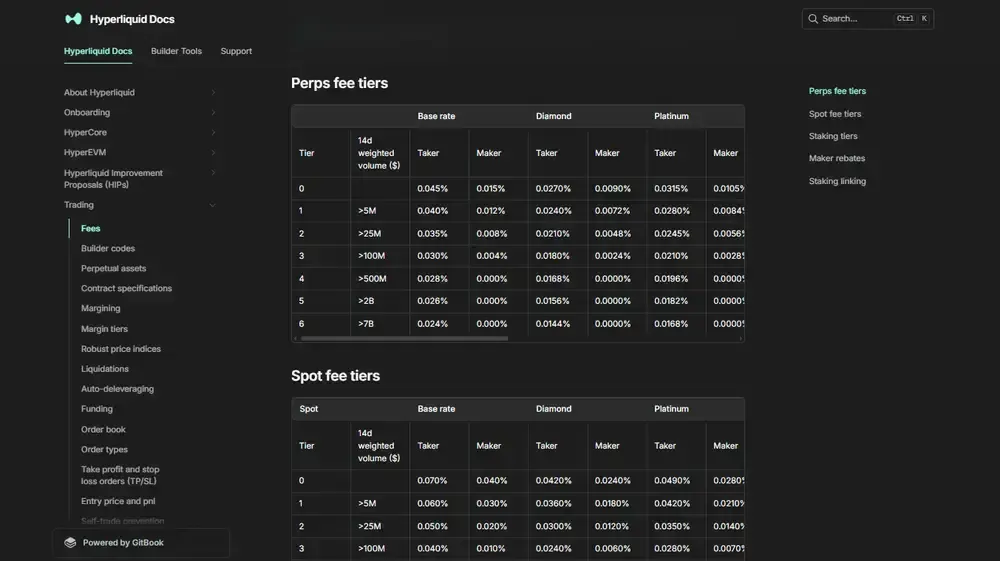

Hyperliquid完美诠释了去中心化平台如何将做市商-交易商模式适配至链上环境。其采用动态分级费率机制:基础费率为交易商0.045%、做市商0.015%,针对高交易量用户可分别降至0.024%和0.000%。

与中心化交易所不同,所有收取的费用均汇入超流动性池(HLP),该机制既保障市场稳定性,又激励交易者参与。此架构将协议收益重新分配给流动性提供者,在维持深度稳定的同时避免中心化利润截留。

如何在加密货币交易中减少手续费?

降低交易费用的最简便方法,就是在可能的情况下始终策略性地使用限价单而非市价单。通过这种方式,您将扮演做市商的角色,通常可享受更低手续费、规避滑点风险,有时甚至能在特定交易所获得小额返佣。

另一种有效策略是提升您在首选加密货币交易所平台的交易量或忠诚度等级。许多平台为达到更高30天交易量门槛的交易者,或持有BNB、OKB、GT等原生交易所代币的用户提供阶梯式手续费折扣。

最后,务必对比多家交易所的费用结构,并选择能优化低成本交易执行的平台。例如,采用Hyperliquid的零gas费模式、Solana或其他L2网络,可大幅降低交易与手续费支出,这对活跃交易者或高频交易者尤为重要。

制造者-接受者费用的风险

加密货币市场中的做市商-交易者收费模式可能无意中扭曲交易行为、降低透明度,并产生影响公平价格形成的隐性激励。

与做市商-交易商费率体系相关的常见风险和问题包括:

- 流动性碎片化:交易所通过提供更高返佣展开竞争,可能无意中将流动性分散至多个交易场所,从而降低整体市场效率及长期价格一致性。

- 返佣追逐:交易者可能纯粹为了获取微薄的做市商返佣而执行不必要或人为制造的订单,而非追求真正的市场交易。

- 利益冲突:部分做市商或高频交易公司获得不成比例的收益,导致散户投资者承受更高的平均成交成本和交易费用。

- 市场操纵:造市者-接单者定价机制有时会助长虚假报价或虚假交易行为,以利用不同费率层级获取非预期返利。

- 透明度降低:复杂多层的收费结构使得交易者更难计算真实成本并准确比较交易所。

- 订单路由偏见:自动化执行系统可能优先选择提供更高返佣的交易场所,而非那些能确保最佳交易执行质量的平台。

- 波动性放大效应:当激励机制发生剧烈变化时,流动性提供者可能迅速撤单,从而在市场波动期间加剧短期价格波动。

- 交易所依赖性:小型或新兴交易所若采用激进的返佣方案,一旦流动性激励超过可持续交易量收入,便可能面临财务不稳定风险。

历史上,做市商-交易商模式即使在加密货币市场之外也备受批评。2014年,洲际交易所(ICE)的杰弗里·施普雷彻与加拿大皇家银行共同呼吁对返佣行为进行审查,此举促成美国证券交易委员会(SEC)推出试点项目,但该项目最终于2020年被美国上诉法院否决。

最终结论

做市商-交易商费率是现代加密货币交易中最关键的结构性要素之一,它影响着所有主要交易所的流动性流动、执行质量以及总交易成本。

理解这些费用如何影响您的持仓至关重要,但它们仅是专业交易更广泛运作机制中的一个技术组成部分。

下一步是研究执行方法,如止盈单、冰山单和TWAP订单,同时结合使用VWAP进行资金费率和市场深度分析,从而制定出精准的交易策略。

常见问题

并非所有交易所都采用挂单-吃单模式,但这是中心化平台中最常见的结构。部分交易所(尤其是去中心化交易所)采用统一的交易手续费或流动性池模式,而非区分挂单和吃单费率。

是的,交易所通常会根据您的30天交易量、账户等级或市场变化调整费率档位。高交易量或机构交易者可能享受更低费率,而散户交易者通常从标准基础费率开始。

通常是这样,但并非总是如此。部分交易所为简化定价或促销活动会暂时将两者统一,而另一些则在特定市场提供负造市者手续费(返现)以吸引流动性提供者。

在去中心化交易所(DEX)上,交易机制有所不同,因为交易是通过自动做市商(AMM)而非订单簿完成的。在此情况下,交易者仅需支付单一流动性提供者费用,通常在0.05%至0.30%之间,该费用由流动性提供者和协议金库共同分享。

.avif)